Los abogados de Codelco y Anglo American presentaron esta mañana ante el 14° Juzgado Civil de Santiago el texto del acuerdo conciliatorio mediante el cual ponen fin a su disputa por la propiedad del 49 por ciento de Anglo Sur.

La controversia estalló en noviembre de 2011 cuando la transnacional anunció la venta al grupo japonés Mitsubishi del 24,5 por ciento de Anglo American Sur, que incluye los yacimientos Los Bronces, El Soldado y la fundición Chagres.

Por esta operación, Codelco sólo podía adquirir el 24,5 por ciento restante de Anglo Sur y no el 49 por ciento que pretendía concretar con financiamiento de la firma japonesa Mitsui, en enero de este año, merced a una opción preferente acordada 1978.

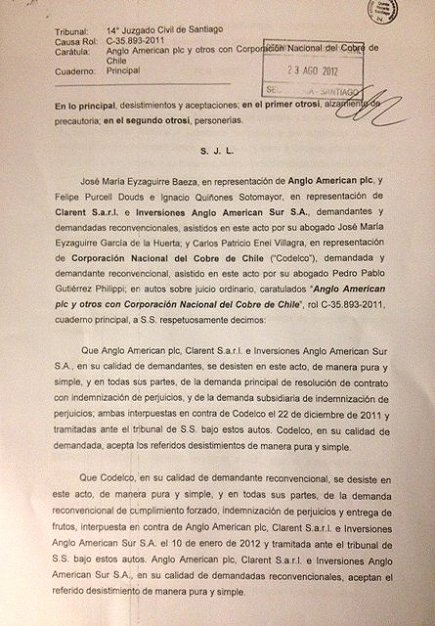

Pedro Pablo Gutiérrez y Andrés Jana por parte de la estatal, junto con José María y Cristóbal Eyzaguirre por Anglo, presentaron ante el tribunal el texto donde se confirma el "desistimiento mutuo" de ambas firmas a seguir acciones judiciales por esta disputa, como se amenazó en un momento, con lo cual se pone fin definitivo al litigio.

|

| "Ahora podemos mirar hacia adelante para seguir construyendo juntos", dijo el presidente de Codelco, Thomas Keller. (Foto: UPI) |

El detalleLos términos del acuerdo, según la información oficial entregada por Codelco, son los siguientes:

- Anglo American mantiene el control de AA Sur, reduciendo su propiedad de 75,5 por ciento a 50,1 por ciento.

- Una sociedad conjunta entre Codelco y Mitsui ("el joint venture de Codelco/Mitsui"), controlada por Codelco, adquirirá el 29,5 por ciento de AA Sur.

- Un 24,5 por ciento de propiedad en AA Sur por un total neto de 1.700 millones de dólares, que equivale a 1.800 millones ajustado para considerar los dividendos pagados a accionistas desde el 1 de enero de 2012.

- Los accionistas de AA Sur han acordado incluir la transferencia de AA Sur a Codelco de algunas concesiones mineras no desarrolladas al este de la división Andina de Codelco, "que ofrecen oportunidades significativas para generar sinergias y valor para Codelco", mientras que sólo representan un valor comercial nominal para AA Sur.

- Otro 5 por ciento de propiedad en AA Sur (que comprende un 0,9 por ciento de Anglo American y 4,1 por ciento de Mitsubishi) para el joint venture Codelco y Mitsui por un total neto de 1.100 millones de dólares (la adquisición de este 4,1 por ciento está sujeta a la aprobación de la autoridad anti monopolio en Brasil).

- Anglo American ha acordado adquirir un 4,1por ciento de AA Sur a Mitsubishi por un total neto de aproximadamente 890 millones de dólares y ha acordado vender esa participación al joint venture de Codelco/Mitsui en aproximadamente US$ 890 millones una vez obtenidas las autorizaciones regulatorias (esta transacción reducirá la propiedad de Mitsubishi en AA Sur a un 20,4 por ciento). En consideración a la participación de Mitsubishi en esta transacción, Anglo American también realizará un pago de US$40 millones a Mitsubishi.

- Las transacciones serán realizadas en efectivo y Anglo American tiene la intención de utilizar los fondos para propósitos corporativos generales.

- El cierre de las transacciones está sujeto al levantamiento de una medida precautoria por el 14° Juzgado Civil de Santiago.

- El cierre de la adquisición por parte del joint venture de Codelco/Mitsui del 24,5 por ciento y 0,9 por ciento en AA Sur, se llevará a cabo luego de la recepción de la orden que levante la medida precautoria, que se anticipa ocurrirá el viernes 24 de agosto.

- La finalización de la adquisición del 4,1 por ciento en AA Sur por parte del joint venture de Codelco/Mitsui está sujeta a la aprobación por parte de autoridades reguladoras de la competencia en Brasil y, por tanto, se llevará a cabo posteriormente.

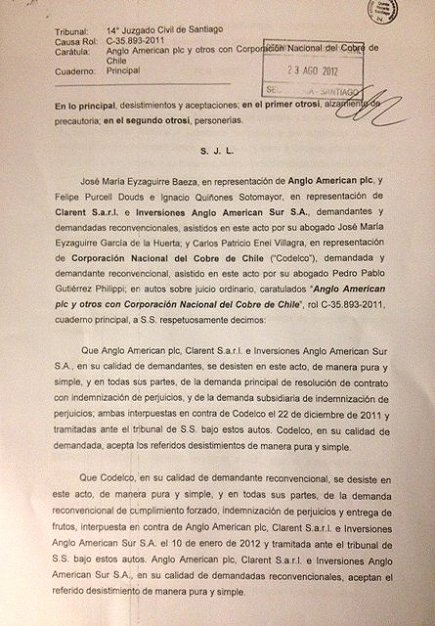

|

| Éste es el escrito presentado ante Tribunales que zanjó la disputa. (Foto: Mario Antonio Guzmán) |

Codelco: Acuerdo satisface nuestras expectativas

En un comunicado difundido por Codelco, los máximos ejecutivos de Codelco se declaran complacidos por el término de la disputa.

"El acuerdo comercial de hoy demuestra el foco de Anglo American y Codelco en el futuro y en su potencial como socios para el beneficio de ambas compañías", expresó Cynthia Carroll, presidenta ejecutiva de Anglo American.

"La alianza entre Anglo American, Codelco, Mitsubishi y Mitsui crea un potencial significativo de inversiones futuras en el distrito Los Bronces -uno de los yacimientos de cobre productivo y prospectivo más cautivantes en el mundo-, para el beneficio de todos nuestros accionistas", señala Carroll.

En tanto, Thomas Keller, presidente ejecutivo de Codelco, se declaró "muy contento de que se haya logrado un acuerdo que satisface nuestras expectativas en términos de creación de valor para Codelco, reafirmando la posición de Codelco como el productor de cobre más grande del mundo y que establece los cimientos para una innovadora alianza con Anglo American en AA Sur".

"Ahora podemos mirar hacia adelante para que sigamos construyendo juntos, sobre la base del valor que ambas compañías hemos logrado con el acuerdo de hoy", sentenció Keller.

Gerardo Jofré, presidente del directorio de Codelco, comentó que el acuerdo "es tremendamente positivo para Chile, Codelco y Anglo American. Nuestra alianza en Anglo American Sur permite unir al productor más grande de cobre del mundo con una de las empresas mineras diversificadas más importantes del planeta".

Reuniones finalesTras la oficialización del acuerdo, se fijó para las 10:00 horas una reunión de Thomas Keller con John MacKenzie en el Hotel Marriott.

Luego, a las 11:00, ambos sostendrán un encuentro con los ministros de Hacienda y Minería, Felipe Larraín y Hernán de Solminihac, en dependencias del Ministerio de Hacienda.